Налоги платит ИП по упрощенке в 2021 году в Казахстане

У предпринимателей довольно тяжелое налоговое бремя, и тяжелее всего, наверное, разобраться в том куда и сколько нужно платить. Именно поэтому так важно обсудить то, какие налоги платит ИП по упрощенке в 2021 году в РК. Упрощенная декларация предназначена не для всех, она имеет определённые нюансы, которые касаются сроков сдачи отчётности и её номенклатуры. Подробности и необходимо обсудить.

Упрощенка

Упрощенка или упрощенная налоговая система – это самый простой вид налогообложения, который подходит казахстанским предпринимателям. Она минимизирует учёт, а также существенно упрощает составление и сдачу отчётности всех бумаг. Особенно он подходит для тех владельцев, которые не берут себе дополнительных сотрудников, хотя это и можно.

Если человек ведёт собственный небольшой бизнес, то на упрощенной системе он может даже обходиться без помощи собственного бухгалтера, то есть экономить на оплате его работы, ведь в текущее время это довольно актуальная тема.

Применять УСН имеют право:

- ИП, на которого работает до 30 сотрудников, с учётом, собственно говоря, предпринимателя;

- ИП с заработком до 24 038 МРП, если учитывается наличный расчёт за 6 месяцев, либо при тех же условиях, но в безналичном эквиваленте – 70 048 МРП.

Один расчётный показатель в 2021-м году равен 2917 тенге.

Также упрощенная налоговая система может подойти для ИП, не имеющих подразделений. Если упрощенный режим налогообложения нарушается, то предприниматель по закону переходит в общеустановленный режим и очень важно знать о том, какие именно нужно налоги ИП в Казахстане в 2021 году.

Упрощенная система налогообложения не подходит для небольших предпринимателей, если они ведут свой бизнес в игорной деятельности, торгуют бензином, занимаются сбытом металлолома.

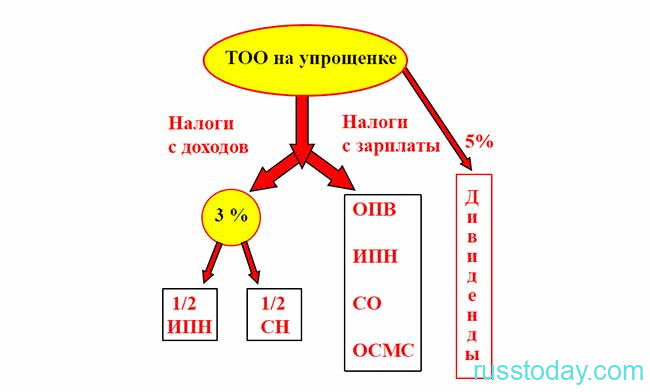

Какие налоги платить?

Существуют налоги, которые обязательны для ИП, применяющих на УСН:

- это 3 % от дохода – платёж делится на полтора процента, которые идут на подоходный налог, и такой же налог – это социальный;

- 10 % – это пенсионный взнос, который за себя;

- 3 % – это социальные отчисления, а также предназначенные для оплаты конкретно себя для предпринимателя;

- 5 % – взнос на медстрахование за себя – он считается как 5 % от 1,4 МЗП.

Все вышеуказанные цифры подходят для тех людей, которые работают на себя, не имеют сотрудников. Если в компании всё-таки появляются сотрудники, то налоги немного меняются:

- 10 % – ИПН;

- 10 % выплаты в ПФ;

- 3,5 % – это СО;

- 2 % – медстрахование и ещё 2 % это взносы на медстрахование за сотрудников.

Социальный налог за работников индивидуальный предприниматель на упрощенке не платит, но если их трудовые отношения регулируются договорам гражданско-правового характера, то взнос на медстрахование будет не 2 %, а 5 %.

Когда сдавать отчётность?

Для уплаты вышеупомянутых 3 % на упрощенке налоговым периодом является полугодие. Все остальные платежи должны поступить в налоговую службу до 25-го числа того месяца, который следует за отчётным, то есть они оплачиваются ежемесячно.

Обязательный отчёт по форме 910 сдается раз в полгода – с 1 июля по 15 августа, а потом с 1 января по 15 февраля.

Что по НДС?

О том, насколько необходимо платить налоги ИП по упрощенке в Казахстане, стоит сказать еще более подробнее, обговаривая НДС на упрощенке, часто задают вопросы, и здесь нужно сказать, что для организаций, которые работают за наличный счёт, но не превышают лимит, налог НДС не нужен.

Однако если лимит пройден, то нужно встать на учёт по НДС, оплачивать 12 % в дополнение к тем 3 %, которые уже описаны выше, а также сдавать форму 300 – именно она является обязательной для НДС.

Также нужно сказать, что для безнала у ИП есть порог дохода (за 12 месяцев) для упрощенной системы налогообложения в 2021-м году он равен 333.074 миллиона тенге. Однако кроме только (и это важный факт) безналичных платежей, нужно обеспечить возможность применения POS-терминала, купить онлайн-кассу и поставить учётную систему – типа R-keeper.

В том случае если у индивидуального предпринимателя совмещаются два вида расчётов, он должен разделить оборот и ввести по каждому виду отдельный учёт, чтоб грамотно соблюдать лимит и не потерять льготы по налогообложению.

Интересный факт! У всех предпринимателей, которые используют УСН есть возможность сократить налог на полтора процента от суммы (и это нужно знать, изучая налоги ИП по упрощенке в Казахстане 2021 года). Однако это возможно только тогда, когда у сотрудников зарплата будет равна больше двум МЗП – то есть больше 85 000 тенге. Корректировка налога возможна на каждого сотрудника.

Как лучше всего ввести учёт?

Для того чтоб ввести учёт, лучше всего использовать либо услуги бухгалтера, но это предполагает больше финансовых затрат, либо пользоваться разными онлайн-сервисами самостоятельно. Например, сильно помогает упростить бухчёт сервис, который разработан для тех, кто использует упрощенную систему налогообложения.

К примеру, «МойУчет.kz» автоматизирована, и работает на основе данных, которые предприниматель вводит ежедневно. Таким образом заполняются даже налоговые декларации, которые сразу же пересылаются в спецслужбы.