Изменения по УСН в 2021 году

Последние новости о изменении по УСН в 2021 году приурочены к выходу легитимного постановления №266. Закон утверждён федеральными органами власти 31.07.2020.

Среди инноваций, которые ожидают самозанятый контингент, можно выделить:

- повышение наивысшей планки прибыли, которая даёт право оставаться на «упрощёнке»;

- рост числа сотрудников, также позволяющий не беспокоиться о смене статуса;

- отмена единых ставок в 6 и 15 процентов.

Первая корректировка относится к сумме выручки

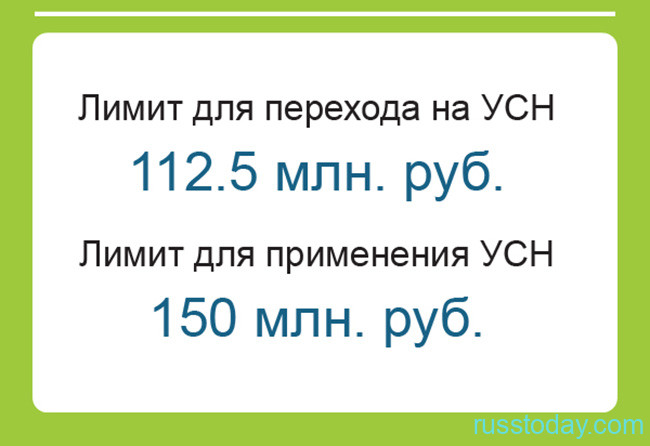

С нового года постановление чиновников диктует повысить граничный уровень дохода до 200 млн. единиц национальной валюты РФ. Для сравнения сегодня данная величина на 50 млн. рублей меньше. Расчёты проводятся по окончании четверти, полугода, 9 месяцев и года.

Что касается рабочего штата, отныне численность подчинённых за представленные временные промежутки не может превышать 130 человек. Сейчас в организации имеют право работать не более 100 граждан для удержания упрощённого налогового режима.

Приведём детальную методику проверки максимальных показателей:

- детерминирование заработка за четверть, полугодие, 9 месяцев и год (дата расчёта – 31.03.2021, 30.06.2021, 30.09.2021 и 31.12.2021 соответственно). Все средства суммируются;

- получение среднего количества сотрудников в течение указанных периодов. Регламент математических преобразований продиктован постановлением Росстата (№711, 27 ноября 2019 года);

- изменение по УСН лимита доходов предполагает дискредитацию специального режима в случае превышения хотя бы одной из двух переменных (доходы либо подчинённые). Аннулирование вводится в действие с начала четверти года, когда выявлено повышение сверх нормы.

Редактирование ставок в законе

Согласно актуальным сведениям, прибыль не влияет на величину ставок. Коммерсанты, имеющие дело с объектом «Доходы», платят по 6 процентов. На 9% больше положено перечислить тем, кто связан с «Доходами – расходами».

Начиная с 1 января 2021 года, приведённые значения будут меняться. Это сделано в рамках переходного периода, чтобы предприниматель не утратил сразу УСН при превышении лимитов. Если за конкретный квартал прибыль получилась выше 150 млн. «деревянных» или рабочий штат вырос до 100 подчинённых и более, тогда следует платить увеличенные ставки:

- 8% в отношении «Доходов»;

- 20% в отношении «Доходов – расходов».

Наконец, если соответствующие показатели достигли 200 млн. р. и 130 человек, тогда «упрощёнка» теряется. Налоговый кодекс Российской Федерации диктует, какие изменения по ставке УСН в 2021 году для тех, кто превысил прибыль в первом квартале.

Тогда повышенная ставка положена к уплате с первой четверти года до 31.12.2021. Альтернативный вариант заключается в учёте 8% либо 20% до потери действия специального режима.

Вычисление пошлины и авансового платежа

Пришло время привести методику получения налогового взноса:

- Узнать налогооблагаемую базу за четверть года, предшествующую четверти, в которой произошло «нарушение».

- Данное значение умножить на прежний показатель ставки (6 либо 15 процентов).

- Узнать налогооблагаемую базу в течение всего периода, фигурирующего в налогообложении.

- Вычесть из последней переменной базу за квартал.

- К результату вычитания из предыдущего шага применить коэффициент 8 или 20 процентов.

- Теперь сложить суммы из 2 и 5 шагов текущего алгоритма.

Вычисления авансовых транзакций подобны налоговым изменениям для УСН. Т.е. перечисление необходимых средств происходит с учётом включения в расчёты авансов, уплаченных по прежним ставкам. Это избавляет от потребности корректировки ранее погашенных задолженностей.

Учёт авансовых платежей происходит всегда

Однако при изучении легитимного постановления в виде ст. 346.21, являющейся частью Налогового кодекса, можно заметить один «изъян». Статья предписывает не учитывать прежние расчёты по авансам, когда лимиты превышены.

Впрочем, можно говорить о пробеле в российском законодательстве в данном случае. Ведь ранние перечисления авансовых платежей обязательно принимать во внимание вне зависимости от доходов либо количества сотрудников.

Обратная уплата по ставкам 6 и 15 процентов после превышения ограничений также возможна. Это произойдёт в 2022 году, если выручка и число подчинённых не выйдут за оговоренные законом рамки.

Обозначим иные новшества, внедряемые для «упрощенщиков» с нового года федеральным постановлением под номером 266:

Другие корректировки для предпринимателей

- утверждение налоговых каникул депутатами региональных властных структур. Такое право станет действовать в течение следующих трёх лет;

- обнуление налоговой базы для объекта «Доходы – расходы», когда издержки превышают уровень поступлений средств. Критерием для вердикта выступает налоговый либо отчётный период.

В то же время не произошло изменений УСН в 2021 году для ИП, которые стремятся перейти на специальный режим погашения пошлин. Максимальный заработок за девять месяцев, предоставляющий такое право с 2022 года, остался в пределах 112,5 млн. «деревянных».